【疫情期间关于个人所得税的问题,疫情期间关于个人所得税的问题有哪些】

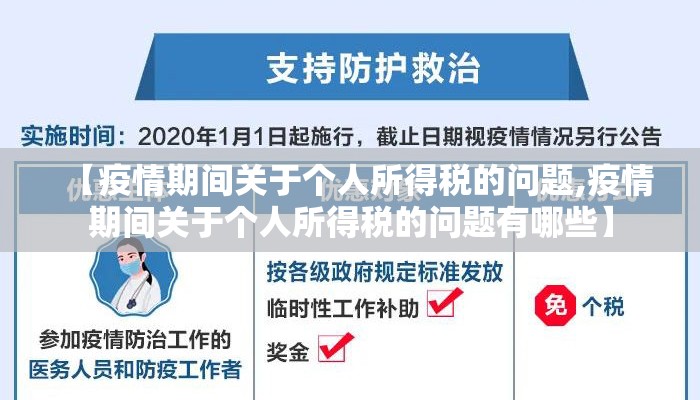

疫情期间个税政策的主要调整

专项附加扣除的优化

2019年新个税法实施后,专项附加扣除成为减轻纳税人负担的重要手段,疫情期间,部分纳税人因居家办公、子女在家上网课等情况,可能涉及住房租金、子女教育等扣除项目,税务部门明确,符合条件的纳税人可按规定申报相关扣除,如:

- 住房租金扣除:若因疫情滞留外地,仍可申报主要工作城市的租金扣除。

- 子女教育扣除:疫情期间子女在家接受线上教育,相关支出仍可享受扣除。

个税递延缴纳政策

为缓解疫情对个体工商户和灵活就业人员的影响,国家税务总局出台政策,允许受疫情影响严重的纳税人申请延期申报或分期缴纳税款。

- 个体工商户可申请2020年经营所得个税缓缴至2021年。

- 受疫情影响无法按时申报的纳税人,可申请延期,免予滞纳金处罚。

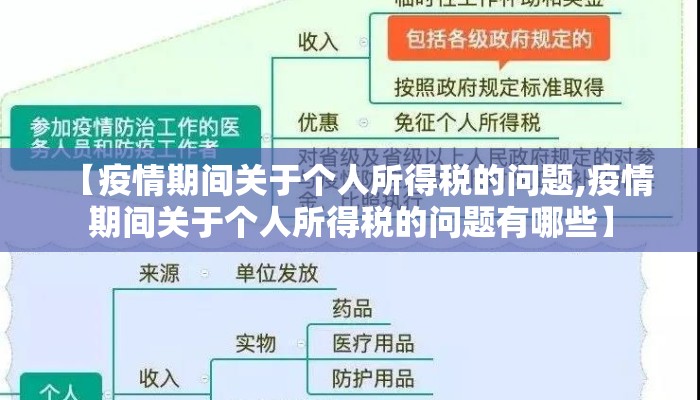

捐赠扣除优惠

疫情期间,许多个人和企业向公益组织捐赠物资或资金,根据政策:

- 个人通过公益性社会组织或国家机关捐赠的现金或物资,可在应纳税所得额中全额扣除。

- 直接向承担疫情防治任务的医院捐赠的物资,凭医院开具的捐赠接收函,也可享受税前扣除。

疫情期间个税申报常见问题

居家办公是否影响个税申报?

疫情期间,许多企业实行远程办公,部分纳税人担心工资、补贴的税务处理问题,根据规定:

- 企业发放的居家办公补贴(如网络费、办公设备补贴)若符合标准,可不计入个税应税收入。

- 但若企业以“居家办公”名义发放额外津贴,可能需按“工资薪金”计税。

灵活就业人员的个税如何处理?

疫情期间,自由职业者、网约车司机、外卖骑手等灵活就业人员收入波动较大,税务部门建议:

- 按实际收入申报,若月收入低于5000元起征点,可免缴个税。

- 可通过“个人所得税APP”自主申报,避免漏报或误报。

年终奖个税优惠政策是否延续?

2021年12月31日前,年终奖仍可单独计税,即不并入综合所得,适用较低税率,但2022年起,年终奖需并入综合所得计税,可能导致部分高收入者税负增加,纳税人应提前规划,合理利用政策过渡期。

合理避税策略与建议

充分利用专项附加扣除

纳税人应仔细核对自身情况,确保申报所有符合条件的扣除项目,如:

- 继续教育:疫情期间参加线上职业培训,可申报扣除。

- 大病医疗:若本人或家人因疫情产生高额医疗费用,可按规定扣除。

合理规划收入结构

对于高收入人群,可通过以下方式降低税负:

- 将部分收入转化为股权激励或递延薪酬,延缓纳税时间。

- 利用公益捐赠抵税,既履行社会责任,又减少应税所得。

关注地方性税收优惠

部分地方政府为刺激经济,推出个税返还或补贴政策。

- 上海、深圳等地对重点行业人才提供个税补贴。

- 海南自贸港对高端人才实行个税优惠政策,实际税负不超过15%。

未来个税政策的趋势

后疫情时代,个税政策可能进一步优化,以适应经济复苏需求,可能的调整方向包括:

- 提高专项附加扣除标准:如提高子女教育、赡养老人等扣除额度。

- 扩大税收优惠范围:对受疫情影响严重的行业(如旅游、餐饮)提供更多税收支持。

- 加强数字化征管:通过大数据分析,提高个税征管效率,减少逃税行为。

发表评论